In caso di approvazione della Business Combination, Icf sarà quotata su Aaim Italia

Il 19 gennaio il Consiglio di Amministrazione di Eps Equita Pep Spac Spa (Eps), Spac (Special Purpose Acquisition Company) di diritto italiano quotata sul mercato Aim Italia, ha approvato l’operazione di business combination (l’“Operazione”) tra Eps e Industrie Chimiche Forestali Spa (Icf), società leader in Italia nel settore della produzione dei tessuti per puntali e contrafforti e degli adesivi per il settore calzaturiero, della pelletteria, automotive, packaging e del mobile imbottito.

Il Consiglio di Amministrazione di Eps ha altresì deliberato di convocare l’Assemblea dei Soci per il prossimo 26 febbraio, in sede ordinaria e straordinaria, per deliberare in merito all’approvazione dell’Operazione nel suo complesso e delle singole fasi in cui si articola.

Le società coinvolte

Eps è una special purpose acquisition company (Spac) i cui strumenti finanziari (azioni ordinarie e warrant) sono ammessi a quotazione sul mercato Aim Italia dal 1 agosto 2017. Eps è stata costituita e promossa da Equita Pep Holding Srl, joint venture paritetica tra Equita Group Spa e Private Equity Partners Spa.

Eps combina le competenze di Equita e Pep, mettendo a disposizione rispettivamente oltre 40 anni di selezione di investimenti e di advisory nei processi di quotazione sul mercato azionario e circa 30 anni di competenza nell’acquisire, sviluppare e valorizzare società industriali italiane.

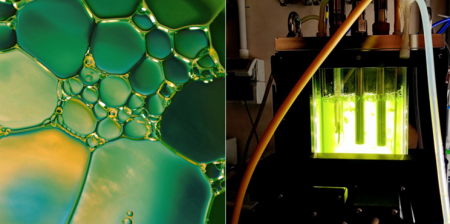

Icf è una società leader in Italia nel settore dei tessuti per puntali e contrafforti e negli adesivi per il settore calzaturiero, pelletteria, automotive, packaging e del mobile imbottito. Icf esporta circa il 70% dei suoi prodotti in tutto il mondo, dalle Americhe al Far East e dalla Russia al Sud Africa. Ponendo da sempre al centro della propria attività il prodotto e la capacità di supportare i clienti per lo sviluppo di nuovi progetti, Icf è oggi punto di riferimento per brand prestigiosi nel mondo che producono calzature e borse, oltre che per il settore automobilistico e dell’imballaggio flessibile.

Il capitale sociale di Icf è attualmente detenuto da Cantarellus Sa (per una quota pari al 51%), Progressio Sgr Spa (per una quota pari al 39,28%), Pep (per una quota pari al 4,17%), l’amministratore delegato Guido Cami (per una quota pari al 4,17%) e altri azionisti minori. Icf ha chiuso i primi undici mesi al 30.11.2017 con un fatturato di circa Euro 72.9 milioni, un margine operativo lordo (Ebitda) di circa Euro 9 milioni, un utile netto di circa Euro 4.4 mln adjusted (per l’effetto dell’ammortamento dell’avviamento) ed una posizione finanziaria netta negativa per circa Euro 15.3 milioni.

Guido Cami, Amministratore Delegato di Icf, ha dichiarato: “Sono alla guida del Gruppo dall’inizio del 2010 ed è entusiasmante vederne la crescita costante, pressoché raddoppiata, grazie all’impegno profuso da tutto il team; persone motivate che rappresentano il vero motore dello sviluppo della nostra società in Italia e all’estero, dove Icf è punto di riferimento per brand prestigiosi nel mondo che producono calzature e borse, oltre che per il settore automobilistico e dell’imballaggio flessibile. Questa operazione ci consentirà di poter continuare la nostra crescita, ponendoci come piattaforma in cui aggregare altre aziende eccellenti come la nostra per diventare insieme ancora più globali. Un salto dimensionale e culturale in continuità di gestione da parte di manager che hanno ormai anni di esperienza nel settore e che investiranno direttamente nel futuro di Icf”.

Fonte Eps Equita Pep Spac